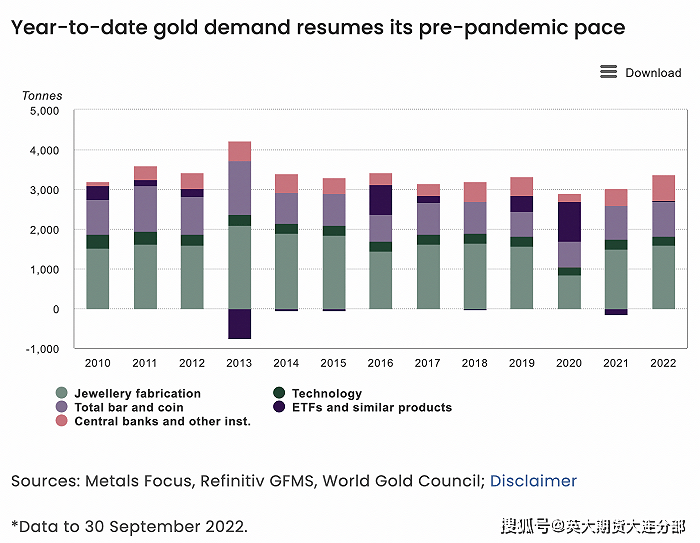

全球对黄金的需求已经回到新冠疫情前的水平。与此同时,多国央行正以55年来最疯狂的速度囤积这一避险资产。

据世界黄金协会 (WGC) 的一份新报告,今年前三季度,黄金需求(不包括场外交易)同比增长28%,达到1181吨。这与2021年同期相比增加了18%,已恢复到大流行前的水平。与此同时,黄金总供应量小幅增加,同比增长1%,达到1215吨。

各国中央银行囤积黄金的行为尤其受关注。实际上,多年来全球央行的整体趋势是避开黄金。根据数据,今年6-9月,各国央行购买了399吨黄金,创下季度纪录,价值约200亿美元,占本季度金属总需求的34%。2022年以来,央行已经购买了669吨黄金,为1967年以来的单年最高纪录。

在这399吨黄金中,只有四分之一已知为央行购买,剩下四分之三来自未披露的匿名买家。并非所有国家都定期报告其黄金购买量,因此,很难确切知道,剩下300吨黄金的买家是谁。

01 新兴国家囤黄金

多种原因导致部分央行转向增加黄金储备。一些分析认为,通胀导致的避险情绪是今年需求飙升的主要原因。黄金仍然被认为是动荡时期的一种有效的通胀对冲工具。鉴于此,囤积黄金并不令人惊讶。

在已报告的黄金买家中,主要是新兴国家。根据WGC数据,土耳其是本季度最大的买家,增加了31吨黄金储备。土耳其是全球通胀最高的国家之一,10月份的通胀率超过85%,为该国1998年以来的最高水平。

第二大买家乌兹别克斯坦同样引人瞩目,其采购量为26.13吨。目前,黄金在该国320亿美元外汇储备中的占比已提升至近三分之二,为WGC此次追踪的发展中经济体中最高。三年前,该国央行还表示要摆脱黄金、提高储备的多样化。

乌兹别克斯坦央行副主席Behzod Hamraev在11月中旬接受彭博社采访时表示,两个因素主导了他们的囤货行为,即当前价格和未来价格。年初至今,黄金价格已下跌9.3%左右。自3月份以来,黄金已经连续七个月下跌,创下自1960年代后期以来的最长连跌纪录。

其他大力购买的国家还包括印度(17.46 吨)、卡塔尔(15吨)和莫桑比克(2.33吨)。

美国贵金属研究机构CPM集团的管理合伙人Jeffrey Christian指出,央行可以用黄金来控制货币价值,或者在危机期间支付进口。

这在一些经济停滞的发展中国家身上得到体现。由于外汇储备不断减少,加上本国货币对美元汇率暴跌40%以上,加纳近期宣布将使用黄金而不是美元来购买石油。为了有足够的黄金储备,上周末,加纳宣布明年起,强制国内大型矿业公司将其库存黄金的20%卖给国家央行。

彼得森研究所的高级研究员Joe Gagnon补充称,当偿还外债出现困难时,黄金储备可以派上用场。然而他同时指出,对300吨的未知买家来说,避免经济制裁才是首要原因。

“如果一个国家持有美国国债,美国可以扣押它们。比如对现在的俄罗斯来说,储备在家里的黄金才是安全的,”他说。

02 零售和投资冰火两重天

不仅央行囤货,珠宝商以及金条和金币买家的零售需求也很强劲。

尽管全球经济环境恶化,但是今年前三季度的珠宝消费仍然同比增长10%,达到了523吨,同样回到了大流行前的水平。按年计算的需求略微坚挺,增长2%,至1454吨。

WGC表示,这一增长很大程度上是由印度城市消费者带动的,他们推动需求同比增长17%,至146吨。原因在于,印度消费者习惯于在每年10月的节日前购买黄金首饰,以及受到该国经济活动恢复到疫情前水平的鼓舞。

土耳其的金条和金币零售买家在本季度也激增至46.8吨,同比增长超过300%。中东大部分地区也出现了令人印象深刻的增长。沙特的珠宝消费量同比增长20%,阿联酋增长30%。

另外,中国的零售需求也走强,主要受消费者信心改善、金价下跌以及一些被压抑的需求的释放等因素提振,出现了5%的温和增长。

与此同时,黄金的投资情绪继续疲软。第三季度的投资需求同比减少47%,至124吨。其中,投资需求又在不同的重点上出现分歧。

在全球利率上升的打击下,为投资者储存金条的交易所交易基金 (ETF)减持了227吨黄金;与此同时,散户投资者在全球通胀激增的情况下买入黄金作为保值手段,导致金条和金币投资增长36%,至351吨,但不足以抵消227吨的ETF外流幅度。

03 长期普遍看涨

多国央行的囤货支撑了金价。由于利率的不断上升和美元走强,削弱了购买兴趣,投资者纷纷逃离贵金属。今年以来,黄金价格已下跌9.3%,比3月份每盎司2050美元的峰值低近20%。然而,第三季度的平均金价同比只下降了3%。这得益于同期多国央行的大力囤货。

分析认为,至少在今年,央行的需求对冲了投资者的逃离效应。英国贵金属咨询公司“金属焦点”的董事总经理Nikos Kavalis认为,央行预计将继续入手黄金,金价或将继续得到支撑。

从长期来看,业内普遍看涨黄金。根据对黄金行业的一项调查,尽管利率上升,但明年金价仍将反弹。交易商预计明年此时价格将升至每盎司1830.50美元,比当前水平高出近11%。

另外,随着美国进入衰退和美联储降息的预期,预计美元将在2023年走软,这会进一步改善黄金前景。美元指数最近已跌至数月低点。据富国银行称,随着利率进一步上升,美元今年可能会继续飙升,但美联储2023年降息的预期,应该会推动美元进入周期性下跌。

然而,黄金市场在短期内或将延续跌势。香港咨询公司Precious Metals Insights Ltd的董事总经理Philip Klapwijk在接受媒体采访时表示,在利率攀升和美元保持强势的情况下,金价近期大幅反弹的空间“非常有限”。

相关文章