图片来源@视觉中国

文|秋水笔弹

最近,KK继华南北京路旗舰店关闭之后,成都春熙路X11全国首家旗舰店也被拍到在营业时间闭门,从今年2月份到现在一直没有开,此前已经有爆料指出该店欠租甚巨。

在线下商业几乎一片颓败,全线退却的背景下,2020年初, 一家超大型生活方式集合店,KKV一栋明黄色巨型“集装箱”出现在成都春熙路,以一种非常抢眼甚至多少显得有点激进的方式,挺进西南市场。

作为KKV旗舰店,春熙路店整家店如同一个巨型的彩色集装箱,鲜明夺目的色彩,与其急速扩张一样,同样令人难以忽视。

其占地面积超过1000平米,兼具仓储功能,集合了海外美妆及国潮彩妆品牌,生活日化产品、玩具、配饰等产品,有各种精美零食、保健品、养生茶等,还汇集了全球各地的酒类饮品。

这样一家独栋旗舰店,应有尽有,宛如天猫的线下缩小款。

因此,这家店面背后的夺命狂飙的新零售KK集团也得到了阿里以及京东的投资加持,但是这与其说是后者看好其未来,不如说更多是对自己核心腹地外来者的格外关照与密切观察。

2019年,KK集团接连推出两个品牌——主打生活方式集合的潮流零售品牌“KKV”、大型美妆潮流零售品牌“THE COLORIST 调色师”,2020年,泡泡玛特带动潮玩热,KK集团也紧跟着推出了国内首个全球潮玩集合品牌“X11”。

到今天, KK集团已经拥有四个零售品牌KKV、THE COLORIST、X11和KK馆,在全球拥有了707家门店,提供多种潮流零售产品。其中,KKV品牌收入占比高达65.3%。

根据弗若斯特沙利文报告,以GMV计,KK集团是2021年中国三大潮流零售商之一,且是前十大市场参与者中增长最快的潮流零售商,2019年至2021年GMV的复合年增长率为163%。

这到底是一个突然冒出的新物种,还是一次冒进的伪创新?

这可能是一个连港交所都还非常困惑的问题。

因为现金流的压力,KK集团亟需上市融资续命,该集团已经多次被爆料核心地段旗舰因为欠租而关店的信息,在2月份,广州北京路旗舰店传出因为欠租被拉闸关门,这两天又有网友在成都春熙路拍到了X11店在营业时间关门的照片,在之前它与同在春熙路的KKV旗舰店已经不断传出欠租的爆料。

这个新型国潮主力店是KKV的成都首秀,亦是其推出的首个独栋店型,如果它真的已经欠租,它释放出来的就是KK集团整个现金流的危机信号。

KK集团2021年底向港交所递交了招股书,冲击“潮流零售第一股”,但是并没有获得通过,到2022年初已经失效,到今天1月份,该集团更新了自己的招股书,再一次向登陆港交所发起了冲锋。

招股书曾“失效”过公司,二次上市成功率一般只有50%左右,其上市失败的概率已经大幅增加。

但是,对于亟需外部输血的KK集团而言,它很可能已经经不起冲击上市的又一次失败了。

关店潮之下,沉重的现金流压力

作为一家曾经引来各地年轻人打卡签到的网红店,春熙路的独栋旗舰店,可以说是对于KKV非常重要的一张名片。

之前已经有消息称,KK旗下位于成都春熙路的KKV门店和X11门店都已经累计欠租过千万。今年2月份,还有网友发现,KKV位于广州市北京路的独栋旗舰店,疑似因欠租停电暂时关闭。

KKV门店最近3年的关店现象并不少见,而且在过去两年突然增加,虽然有个别正常的淘汰调整,但是其背后的资金压力也不可小窥。

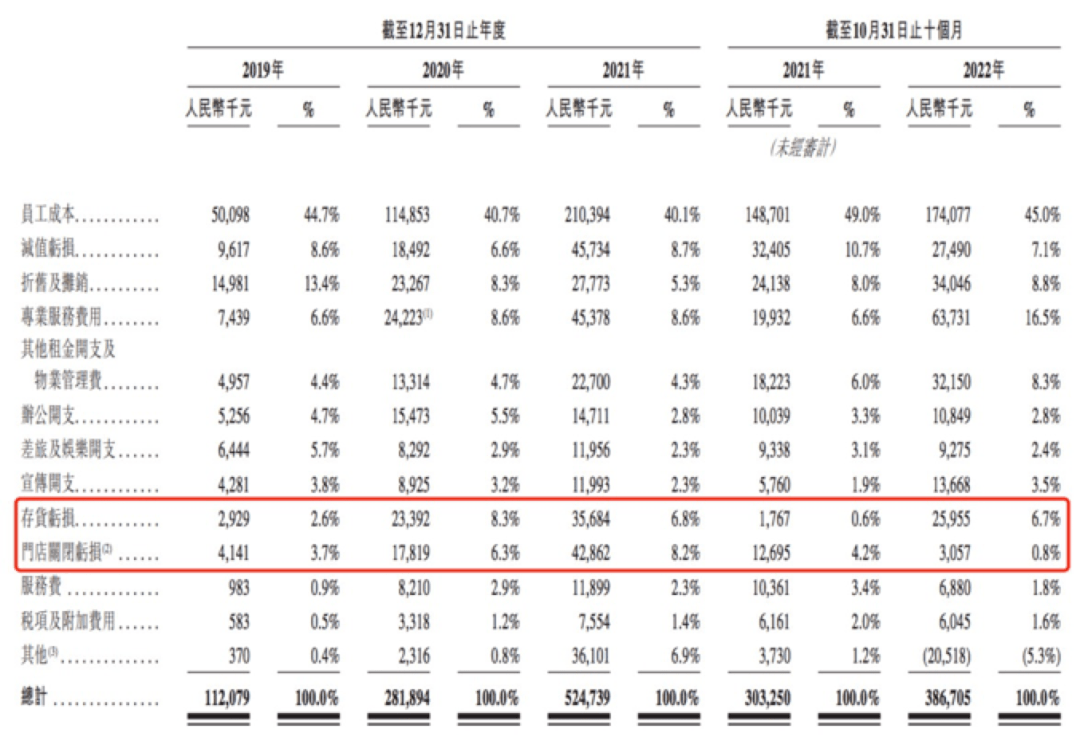

2020年、2021年及2022年前10个月,KKV品牌分别关闭店铺1借、14家和19家。

除了KKV,近两年KK集团旗下的其他品牌线也出现了密集的关店现象,特别是THE COLORIST,2021年以及去年前10个月的关店数量多达89家。

年轻人对于非必要的支出也更加审慎,以泡泡玛特为代表的潮玩市场持续退烧,KK集团的潮流零售也备受考验。

消费的退潮,门店的关闭以及欠租,都暴露了其沉重的资金压力问题,以及迫切的上市融资需求。

KK招股书显示,2019年至2022年前十个月,KK集团的收入从4.64亿元上升至30.67亿元,与此同时,线下总门店数也从211家上升至701家。

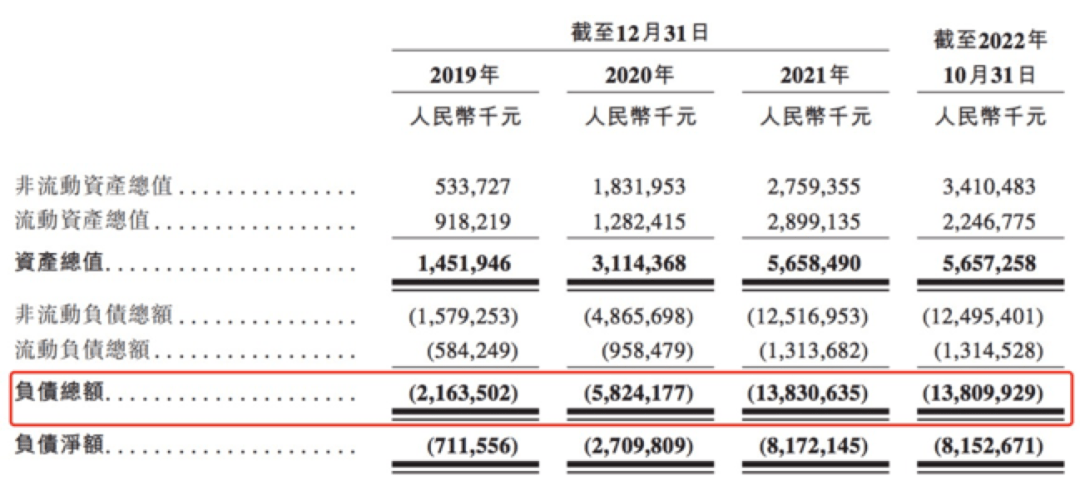

但是与门店规模比翼齐飞的是其负债与融资,而非利润,2019年到2022年10月,KK集团的负债总额已经从21.64亿,急剧膨胀至138亿元。

KK集团成于2015年4月,2015年12月在中国开设首家KK馆门店,到2021年6月,已经完成了十多轮大小规模的融资,到F++轮融资,公司估值29亿美元,接近两百亿元。媒体公开披露的融资总金额已经达到了42亿元人民币,而招股说明书显示截至2022年10月31日实际已收对价资金也达到32亿元。

到今天来看,它的扩张还是外部资本以及庞大的外债所驱动的,并未发展出依靠业务生成健康现金流的核心能力。

到目前为止,还是一种未经验证的商业模式,只是一种在新消费热潮下,在资本热钱的驱动下,线上线下融合的一种新零售业态的探索,也可以,想到为什么它的第一次冲击上市会以失败告终,今年年初再度更新招股书,卷土重来,恐怕也很难。

现金流方面,2019年、2020年、2021年,KK经营活动所得净现金分别为-3.8亿元、-3.1亿元、-5.9亿元,经营现金流持续为负。截至2022年前十个月,KK集团经营活动所得净现金才勉强转正。

可以看到规模膨胀的同时,其现金流并没有得到相应的增长。

KK集团招股书显示,截至2019年、2020年、2021年及2022年10月31日,KK集团的现金和现金等价物分别为2.33亿元、1.68亿元、4.66亿元、4.63亿元。

截至2022年10月31日止十個月,KK集团融资活動所用淨現金就达2.97亿元,主要用于支付租賃租金2.78亿元;偿还贷款及借款1.46亿元;部分被貸款及借款所得款項1.99亿元所抵消。

也就是说,它每年的现金开支都超过了4亿多元,面对庞大的租金成本以及开店装修,还有买断货品的成本,手头这点现金捉襟见肘,从这些数据看,如果不能及时上市融资,KK集团随时会面临资金链断裂的风险,这大概也是其频繁传出欠租以及关店消息的压力所在。

资本驱动下快速的扩张,加盟制的失败,以及庞大的、核心地段的店面,都造成了沉重的资金压力。

加盟制失败,运营模式面临重大变动风险

很多加盟店老板们选择了变现止损,而KK集团为了上市,被迫回购加盟店的股权,将其变为公司的自有门店,进一步加重了KK集团的现金流压力。

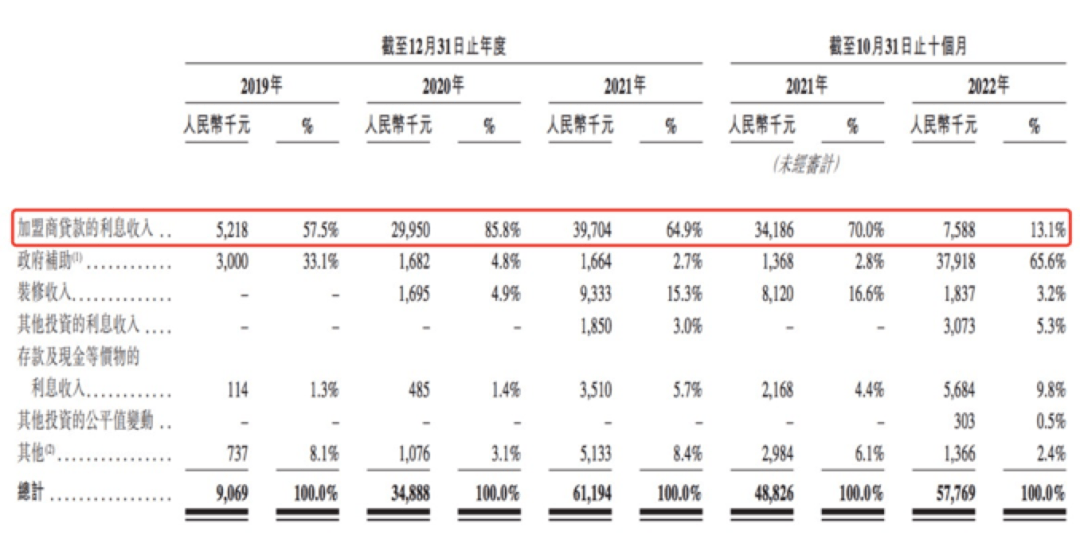

在KK集团加速扩张的2020年,其加盟门店的比例一度高达76.3%,在过去几年通过借款给加盟商得到的利息收入还是KK集团一项非常重要的营业外收入,在2021年该项收入更是高达近4000万元。

因为这种无牌放贷并不合规,KK集团也在申请上市前终止了这种加盟商扶持政策,这也是加盟商急剧减少的一个现实因素。

另外,由于各种商业模式的问题,加盟商一直没有能够盈利,让很多人都开始打退堂鼓了。早在2020年,在房产百事曉发布的《KK集团,离倒闭还有多久?》一文中,多位加盟商就提到,“就有5、6个大的加盟商在退出了,广东、海南、陕西、四川等全国各地的都有,这些人基本上都是KK集团头部的加盟商!”

一位KK的老加盟商王先生曾吐槽:“这两年多来,整天在亏本,玩不下去,不跟他玩了!我现在把剩下的三家店也要全部撤掉!”

招股书显示,2021年和2022年的10个月间,KK分别有20家和22家加盟商退出,加盟店数量分别减少67家和212家。

KKV品牌开店速度,开始赶不上闭店的速度了。

到了2021年及2022年前十个月,KK集团将大量加盟门店及非全资自有门店收归为自有门店,实现了自有门店对加盟门店的反超。

招股书显示,在2022年10月及11月,KK集团分别向个别加盟商和少数股东收购数家合资企业和非全资子公司,使股权分别由50%及51%增加至100%。通过收购上述3家合资企业,144家加盟店变成KK集团的全资门店;通过收购上述8家非全资子公司,206家非全资门店变成KK集团的全资门店。

上述350家门店中,加盟商很多都是持有50%、49%左右的股权,KK集团的收购价约2.2亿元,这意味着350家门店的价值可能还不到5亿。KK集团的701家门店估值200亿元,到底有多少水分呢?

KK集团的整体运营模式,也在由轻资产运营,向重资产运营转变。

这意味着,KK集团未来需要承担更加高昂的门店租金和人力成本等费用,继续加重了其现金流的压力。

但是,在财务报表当中,其主营业务仍然处在持续失血的状态。2019年至2022年前10月,KK集团经调整净利润分别为-7695万元、-1.72亿元、-3.04亿元以及-2.54亿元,可以看到,KK集团的亏损规模持续扩大,累计亏损已经达到8亿。

在经营层面,去年KK集团也承受着巨大的疫情压力。

整体集团层面的总交易单量,由2019 年的11.8百万次一路走高到2021年的71.3百万次之后,2021年首十个月至 2022年同期减少了1.2%。

同时,截至2022年10月31日的10个月,其单店月均GMV相比上一年同期的62.62万元减少了13.9%。

财报分析这是主要由于多个城市强化疫情控制措施,导致消费者需求减少、客流量减少及门店临时关闭。

但是把所有问题归因为疫情,可能也未必合适,以某种内容创意迅速风靡网络,成为爆品的流量现象,今天已经屡见不鲜,但是大部分都是靡不有初,鲜克有终,多少网红店铺在打卡热潮消退后走向了衰亡。其集合模式在零售、美妆以及潮玩方面的扩张模式,在商业模式上是否成立依然是一个非常基本的生存问题。

加盟商的大规模逃离,很可能就是冬江水冷鸭先知。

流量网红的高光下,脆弱的商业模式

这几年在逐渐成为主流消费人群的Z世代年轻人的兴趣需求驱动下,新零售、新消费在中国蓬勃发展,潮流集合店层出不穷, KKV主打生活方式,在SKU方面,各种生活用品品类一应俱全。

在资本的驱动下,作为KK集团旗下的旗舰品牌,KKV于2019年在东莞开出首店。此后,KKV迅速开进北京、上海、广州、深圳等城市。这类集合店一般都具有地标性的潮流消费场景,亮黄色门面、彩虹美妆蛋墙、重工业风设计,带来的强烈视觉冲击力,在一定的时间内,确实给KK集团带来了属于网红的高光流量。

但是从商业模式上看,集合模式过于简单的货架模式,是非常容易复制的,在竞争力上是没有护城河的,同时在本质上还是货架商业,传统的货架商业,早已经被电商击穿了,加上新消费、潮玩的元素,并没有改变这一点——那就是线下沉重的货架、地段成本,都要转化为消费者的成本,最终转嫁给消费者。

但是这届消费者早已经被电商惯坏了,不可能接受这种转嫁,最终,线下的这种货架,会沦为消费者的线下体验场,最终成交,很可能会大部分流失到线上,而且线上的无限货架、无限摊薄的成本,在这些标准的零售品类上面,在过去二十年已经建立了相对于线下压倒性的优势。

为了解决“线下种草,淘宝购买”的问题,2019年KK全线升级电商项目,意图通过将线下流量引流到线上,还进行了直播带货的尝试。但是,运营效果未达预期,K加会员小程序系统已于2021年关停。

走回头路是走不通的,除非你往前走出更艰难的一步,通过研发、供应链管理,能够拥有具备差异化的产品与品牌,与线上的商业世界分庭抗礼。

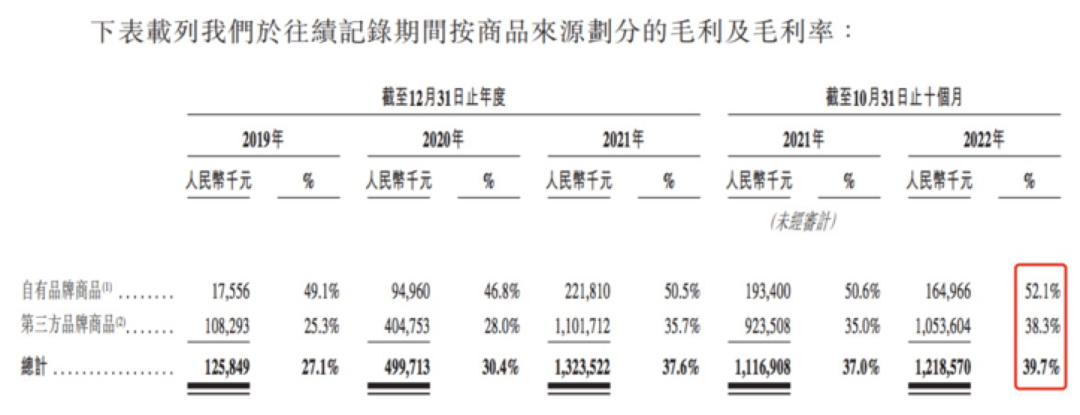

潮牌品牌快速成长到一定规模后,都会自建工厂、打造高质量门店,但是KK集团对此的重视程度显然不够。KK集团自有商品的毛利率明显高于第三方品牌,但是KK集团门店销售商品超85%来自第三方品牌。2019—2022年10月份之前,KK集团自有品牌商品销售额占总销售额的占比分别为7.7%、12.3%、12.5%和10.3%。可以看到,自有品牌最近两三年停滞不前,2022年其份额还倒退了不少。

过度依赖第三方品牌,一旦第三方品牌出现品控问题,KK集团也有被波及的风险。

而且,在进货模式上,KK集团采用的是买断的采购方式,把库存风险都从供应商身上转移到了集团身上。招股书显示,尽管从2019年至2022年前10个月,KK的库存周转天数从301天降至159天,但对比名创优品60天左右的库存水平,差距依旧非常大。这种买断模式带来的库存压力,对于本来在现金流上已经捉襟见肘的KK集团而言,无疑也是雪上加霜。

据其官宣,KK集团选择了DTC的商业模式,即通过向供应商买断,实现直接面对消费者,减少中间商交易成本的目的。如何选出好的产品是关键问题,该公司有自己的买手团队,负责对挑选市场上的新品进行综合调查与分析,进行三轮筛选,才会面向全体顾客。这其中,数据分析和数据库的建立重中之重。

但是在数据时代的今天,数据驱动的业态并不罕见,相反已经成为了今天商业的标配,比如美妆品牌完美日记,更不用说有天猫数字营销、抖音兴趣电商这种巨头玩家,在它们面前,KK集团不仅毫无数据积累、技术积累的优势,在成本上更是相形见拙。

而且在瞬息万变的快销品市场,这种潮流集合店面,需要紧跟潮流不断切换和更新产品,非常容易造成沉重的库存负担。

如果只停留在集合模式,这很可能只是一种昙花一现的伪创新,“颜值即正义”以及一时新鲜感带来的激涨但是注定无法承载、留存的流量,决定了这种商业模式的脆弱性。

着眼长期发展,自有产品的研发、品牌经营以及IP的孵化,才是新消费平台具备长期竞争力,赢得利润区间,并且承载住流量的长久之计。

相关文章